4月22日

金價又又又又漲了

國際現(xiàn)貨黃金突破3490美元/盎司

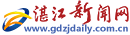

多家黃金珠寶品牌公布的

境內(nèi)足金首飾價格也應(yīng)聲上漲

價格較高的達1061元/克

單克較前一日上漲約22元

據(jù)上海證券報消息,截至4月22日11:30,國際現(xiàn)貨黃金最新報3490.17美元/盎司,日內(nèi)漲1.97%;COMEX黃金期貨主力最新報3498.80美元/盎司,日內(nèi)漲2.15%。

4月22日,周大福足金(首飾、擺件類)、六福珠寶足金999/足金、潮宏基足金(首飾擺件)、謝瑞麟足金飾品、周六福足金999境內(nèi)價格為1061元/克;老廟黃金上海區(qū)域足金飾品價格為1058元/克;周生生足金首飾境內(nèi)價格為1052元/克。

上海黃金交易所緊急通知

21日,上海黃金交易所發(fā)布《關(guān)于繼續(xù)做好近期市場風(fēng)險控制工作的通知》。

通知表示,近期貴金屬價格波動劇烈。請各會員提高風(fēng)險防范意識,繼續(xù)做好風(fēng)險應(yīng)急預(yù)案,維護市場平穩(wěn)運行。同時,提示投資者做好風(fēng)險防范工作,合理控制倉位,理性投資。

一把800克的黃金寶劍

2年時間從60多萬元漲到100多萬元

在浙江杭州,杭州大廈老鋪黃金的一把800克的黃金越王劍,在過去的2年時間里漲了37萬元,漲幅近56%。

“一把100多萬元的黃金越王劍被買走了。”4月20日,一名小紅書網(wǎng)友發(fā)帖稱,特地和朋友來欣賞老鋪黃金的黃金越王劍,發(fā)現(xiàn)柜臺上是空的,柜姐說有客戶買走了。

根據(jù)網(wǎng)友貼出的旗艦店售價截圖,2023年5月越王劍的售價為64.8萬元,2024年7月為78.95萬元,2025年2月價格進一步攀升至87.3萬元,目前越王劍的售價約101.5萬元。同期,現(xiàn)貨黃金從2000美元/盎司漲到了目前的3400美元/盎司以上。

還有網(wǎng)友回憶,2017年第一次看到這把劍,標(biāo)價37萬元,等到2020年的時候,就漲到了46萬元。

金價頻創(chuàng)新高

“帶火”黃金回購市場

在4月19日至4月20日期間,記者線下走訪了北京、天津多個商超的金店,與其他的店鋪相比,高昂的金價影響下,不少金店的客流量都相對較小,部分挑選金飾品的消費者也多持觀望態(tài)度。

不過,金價不斷走高卻“帶火”了黃金回購市場,很多人選擇在此時“出手”,將黃金變現(xiàn)。

近日,在上海環(huán)球港亮相的黃金回收設(shè)備受到市民的關(guān)注。

“黃金買賣真的可以這樣便利,就像在銀行的‘ATM’上,存取款一樣方便。”4月21日,家住上海普陀的劉阿姨和先生帶著她出嫁時的一些黃金首飾來嘗試。

據(jù)介紹,初檢的結(jié)果包括金飾品重量、黃金含量,上海黃金交易所實時金價、金飾品的預(yù)估價值、預(yù)估服務(wù)費,以及扣除服務(wù)費后預(yù)估回購金額等信息,都會逐一在顯示屏上實時顯示。

黃金的“飛天”密碼

匯源信息研究院副院長趙慶明在接受采訪時直指這波行情的核心驅(qū)動力:黃金美元“蹺蹺板”壓出了黃金彈性。

“美元指數(shù)跌破99點成為關(guān)鍵誘因”,趙慶明通過歷史數(shù)據(jù)分析稱,金價漲幅通常是美元跌幅的2—3倍。隨著美聯(lián)儲加息周期落幕,美元吸引力下降,黃金作為傳統(tǒng)避險資產(chǎn)的價值愈發(fā)凸顯。

另外,地緣沖突的“雙引擎”正在轟鳴,俄烏戰(zhàn)場的硝煙與巴以沖突的火星形成雙重風(fēng)險支撐。

趙慶明警告:“當(dāng)前或已處于臨界狀態(tài),任何化解跡象都將削弱金價支撐。”

貿(mào)易戰(zhàn)陰霾籠罩全球,美國政府揮舞的關(guān)稅大棒,讓世界貿(mào)易體系傷痕累累。這種不確定性被視作持續(xù)推高避險情緒的核心變量。

多家國際機構(gòu)認(rèn)為,黃金價格或仍有上行空間,投資者對避險資產(chǎn)的配置意愿持續(xù)增強。在高盛的樂觀情景假設(shè)下,若美國經(jīng)濟陷入衰退,黃金ETF的資金流入或?qū)⑦M一步提速。

據(jù)了解,近期全球央行頻頻出手增持黃金,也導(dǎo)致黃金賽道“擁擠效應(yīng)”進一步加劇。

工信部信息通信經(jīng)濟專家委員會委員盤和林指出:“美元和美債因關(guān)稅戰(zhàn)風(fēng)險遭拋售,黃金成為投資者唯一避險選擇。”這種擁擠交易推動金價形成自我強化循環(huán)。

狂歡背后風(fēng)險暗藏

在這波金價上漲中獲利頗豐的投資者舉杯相慶之際,有經(jīng)濟學(xué)家警告風(fēng)險。

趙慶明指出黃金價格潛在的暴跌誘因。

首先是政策轉(zhuǎn)向的風(fēng)險。若美國政府展現(xiàn)關(guān)稅政策糾偏誠意,金價可能迎來趨勢性轉(zhuǎn)折。尤其是6月G7峰會前的政策信號,若中美達成實質(zhì)性貿(mào)易協(xié)議,黃金的避險光環(huán)將迅速褪色。

其次是地緣風(fēng)險“解壓閥”將隨時開啟。俄烏和巴以沖突若出現(xiàn)具有公信力的停火協(xié)議,可能觸發(fā)黃金多頭集中平倉。這類事件往往引發(fā)金價單日超過50美元的跌幅。

屆時,投資者止損潮或?qū)⒁瘘S金價格下跌的多米諾骨牌效應(yīng)。

市場普遍建議設(shè)置動態(tài)止損線,當(dāng)金價單日回調(diào)超2%時,可能引發(fā)程序化交易止損與散戶恐慌拋售的疊加效應(yīng)。

盤和林也認(rèn)為,黃金價格上漲趨勢“保質(zhì)期”取決于風(fēng)險解除進度。黃金上漲趨勢將持續(xù)到美元和美債風(fēng)險解除,而解除風(fēng)險需要先結(jié)束關(guān)稅戰(zhàn)。若全球經(jīng)濟穩(wěn)定因素逐步顯現(xiàn),黃金需求可能遭遇斷崖式下跌。

綜合來看,金價大跌需滿足兩大條件:

一、估值泡沫破裂。當(dāng)金價明顯偏離全球貨幣定價水平時,機構(gòu)投資者將率先調(diào)倉。

二、風(fēng)險事件消退。若地緣政治沖突緩和且貿(mào)易戰(zhàn)熄火,黃金將失去核心支撐。

“普通投資者應(yīng)避免將黃金異化為投機工具”,趙慶明警示道,配置黃金資產(chǎn)需注意,是對沖而非投機。建議將黃金資產(chǎn)控制在總資產(chǎn)的15%以內(nèi),并關(guān)注信號組合,同時盯緊美元/美債收益率利差、VIX恐慌指數(shù)和中美PMI數(shù)據(jù),設(shè)置動態(tài)止盈。